Развитие банковской сферы позволяет гражданам получить доступ ко все более привлекательным и выгодным кредитным услугам. Но проблема заключается в том, что эффективность данных продуктов во многом преувеличена банками. При этом реализация наибольшего количества преимуществ определяется в первую очередь тем, как пользуется представленными возможностями клиент. Отдельного разбора заслуживает так называемый грейс-период на примере ВТБ 24. При грамотном подходе к его использованию можно получить немалую выгоду, избавившись от необходимости оплаты процентов за заемные средства финансового учреждения.

Грейс-период кредитной банковской карты ВТБ: что это такое

Касательно того, что такое грейс-период по кредитной карте ВТБ 24, стоит отметить, что речь идет о выделении банком пользователю конкретного временного периода, на протяжении которого он освобожден от необходимости погашать проценты за использование денежных средств финансового учреждения – либо полностью, либо частично. Другое название данной услуги – льготный период. Сам термин дословно так и переводится с английского языка и применим при оформлении кредитных и овердрафтовых карт. Для сферы потребительского кредитования, не предусматривающей возобновляемой линии, такая возможность недоступна.

Для заемщика грейс-период считается приятной функцией, с использованием которой можно приобретать нужные товарные позиции, не дожидаясь получения заработной платы. Ведь выделение права на отсрочку уплаты процентов на оговоренное в договоре время помогает перераспределить финансовые возможности в более эффективном варианте.

Если уж совсем коротко по поводу того, что такое грейс-период ВТБ 24, можно сказать так: клиент получил небольшой заем у банка, за краткий временной промежуток вернул средства, ничего при этом не заплатив. Оплата предусмотрена только за обслуживание и сопутствующие услуги в виде мобильного банка или СМС-уведомления.

Для кредитного учреждения данный период выступает в качестве вполне успешного рекламного инструмента для привлечения как можно большего количества клиентов. Банк при этом теряет минимум даже в том случае, если дебитор подошел к использованию возможности вполне грамотно, не оплатив при этом проценты ни разу за весь период действия соглашения. В любом случае кредитор получит средства за:

- выпуск карты;

- обслуживание счета;

- предоставление мобильных и онлайн-услуг;

- комиссию при обналичивании.

Помимо прочего, банк может рассчитывать на компенсацию понесенных затрат с помощью:

- высокой ставки за заем, если потраченные средства не были возвращены в льготный период;

- штрафных санкций и пени за просрочку;

- эквайринга. При совершении оплаты с использованием банковских карт покупатель экономит средства для продавца путем устранения необходимости в услугах кассира. Поэтому торговые точки отчисляют 1–2% банку, выступающему в качестве эмитента карты.

Иначе говоря, кредитное учреждение всегда получает прибыль даже с тех позиций, которые на первый взгляд не всегда являются доходными для них.

Основные особенности

Для понимания сути эффективного использования грейс-периода необходимо разобрать его ключевые особенности. А именно: как работает программа и как правильно рассчитать срок льготного периода для себя.

Схема работы льготного времени

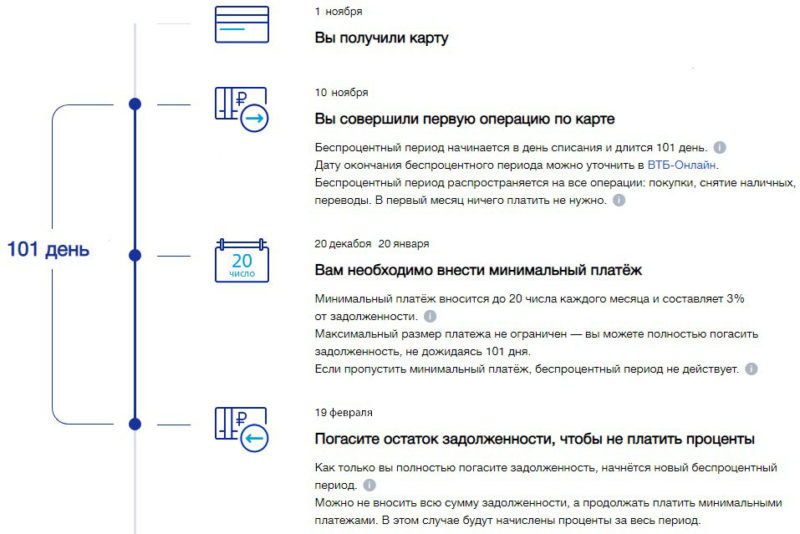

В первую очередь стоит отметить, что льготный период в ВТБ 24 может продолжаться на протяжении 50 дней максимум. Минимум при этом составляет 20 дней. Действие распространяется на все операции, совершенные как в наличной, так и в безналичной форме. Схема применения грейс-периода достаточно проста: чтобы не допустить начисления процентов, необходимо внести сумму задолженности, которая сформировалась в течение текущего месяца до 20 числа следующего месяца – эти 20 дней считаются платежным периодом. Иначе говоря, при совершении покупки на 5 тысяч рублей 5 июля, потребуется внести на счет ту же сумму до 20 августа.

При этом важно принимать к учету один нюанс: если оплата произошла не безналичным расчетом, а с использованием бумажных купюр, снятых с карты с использованием банкомата, в дополнении придется уплатить комиссию за реализацию данной процедуры. Не редкость, когда пользователи упускают данную необходимость, что становится причиной возникновения просрочки и сопутствующих затрат. Также стоит учитывать, что платежный период истекает 20 числа в 18 часов.

При отсутствии финансовой возможности погасить всю образовавшуюся задолженность в течение отведенного срока допускается внести только минимальный платеж. Его величина составляет 3% от размера долга на конец отчетного месяц и дополнительно начисленные на эту сумму проценты.

Как правильно рассчитать Грейс-период

В ВТБ 24 период беспроцентного пользования в максимальном выражении составляет 50 дней с самого начала месяца. Подразделяется он на две части. Первая – 30 дней, на протяжении которых допускается реализация заемных сумм. Вторая – 20 дней, когда важно полностью внести все средства на счета или же минимальную часть от полного долга. Рекомендуется воспользоваться банковскими картами сразу же, начиная с начала месяца, тогда льготный период будет более продолжительным.

Различные варианты использования льготного периода

Наибольшая выгода от использования кредитной карты с грейс-периодом выражается в следующих ситуациях:

- применение льготного периода и полное погашение задолженности на протяжении отведенного периода. В этом случае можно пользоваться картой практически без переплат;

- использование карты в качестве запасного платежного средства при обстоятельствах, когда требуются деньги в срочном порядке. В отличие от займов в МФО или небольших кредитов в банках, ставка по кредитке меньше. Тем более имеется беспроцентный период, а также предусмотрена возможность возращения долга по частям;

- оформление карты для совершения оплаты одной крупной товарной позиции и последующее ее закрытие. Ставка у кредитки стандартно выше, чем у потребительского займа, но в то же время ее использование в этом случае актуальнее, так как минимальный платеж при обычных условиях меньше, а величина переплат снижается в течение всего срока погашения задолженности;

- активное использование бонусной программой позволяет получить доступ к повышенному кэшбэку и иным льготным условиям кредитования, что в сочетании с грейс-периодом может существенно увеличить общую выгоду.

Однако применение кредитки не всегда актуально. К примеру, если пользователь не планирует совершать покупки или же быстро растрачивает лимит, погашая долг при этом минимальными суммами, в итоге величина долга и переплаты будут лишь увеличиваться. Также эффективность снижается в случае с частым сниманием с карты наличных средств, ведь по данному продукту предусмотрены завышенные проценты и дополнительные комиссии.

Выводы

Если сделать вывод, можно отметить по грейс-период ВТБ 24, что это вполне выгодный и привлекательный инструмент для заемщика. Однако наибольшая эффективность его использования достигается лишь при грамотном подходе. В противном случае пользователь больше затрачивает средств, чем следовало бы. Поэтому и является важным изучение условий кредитования и правил банка.