Кредитование по статистике является наиболее популярной банковской услугой. Каждый знает нюансы оформления займов – клиент берет энную сумму денежных средств и по регламенту оформленного банковского соглашения возвращает взятое по регулярным выплатам, но уже с учетом процентов, которые значительно увеличивают итоговый размер ссуды. А учитывая, что ставка – это параметр нестабильный, любой займ, особенно долгосрочный (такой, как ипотека), может превратиться в крайне невыгодный.

Но, при наличии у клиента невыгодной ипотечного кредита, есть выход значительно сгладить условия и облегчить бремя выплат. Именно в помощь заемщикам, отягощенным процентным бременем, и создал Альфа-Банк рефинансирование ипотеки. Причем по регламенту разработанной программы клиент может не только снизить процент кредитования, но и получить определенную сумму на личные траты.

- Рефинансирование ипотеки в Альфа-Банке: суть услуги

- Основные причины проведения рефинансирования

- Расчет выгоды

- Главные условия по рефинансированию

- Сумма кредитования

- Процентная ставка

- Сроки кредитования

- Требования к заемщику

- Требования к объектам недвижимости

- Как воспользоваться услугой рефинансирования

- Сбор документов

- Подача заявки

- Особенности страхования

- Выводы

Рефинансирование ипотеки в Альфа-Банке: суть услуги

Данная услуга также называется еще, как «перекредитование» представляет собой еще одну ссуду, оформляемую с целью погашений имеющегося займа (или сразу нескольких). Итогом становится оформление одного кредита вместо нескольких на гораздо более приемлемых условиях. Рефинансирование ипотеки в Альфа-Банке позволяет существенно понизить ставку годовых, ведь новый займ оформляется уже на других, современных условиях с иными процентами.

При оформлении рефинансирования имеющейся ипотеки, имеющуюся ссуду погашает непосредственно сам банк-кредитор. От заемщика лишь требуется планомерное и без опозданий погашение оформленного займа.

Основные причины проведения рефинансирования

Конечно, главной мотивацией становится значительное снижение действующей ставки, что облегчает кредитное бремя. Кстати, по статистике основная часть клиентов, обращающихся за предоставлением услуги перекредитования, состоит из клиентов, оформивших ипотеку несколько лет назад, когда наблюдались довольно высокая процентовка. Также за предоставлением данной услуги обращаются лица, желающие растянуть или, наоборот, сократить период ссуды.

Это позволяет еще больше снижать кредитную нагрузку и облегчать людям выплату долгосрочного займа. Рефинансирование, проводимое с целью корректировки установленных сроков кредитования, осуществляется на базе пересмотра (перерасчета) ежемесячных выплат и самого графика погашения. Также к главным причинам, по которым рефинансирование становится актуальным, относятся следующее:

- Наличие нескольких займов. Регламент программы позволяет объединять и погашать единовременно до 5 имеющихся кредитов.

- Упрощение процесса погашения. Если лицо является активным клиентом Альфа-Банка и обладает ипотекой, оформленной в сторонней кредитной организацией, то, проще будет перевести ссуду в свой банк и спокойно погашать ее, используя предоставляемые услуги дистанционных сервисов.

- Замена валютной единицы займа. Ипотеки, оформленные в валюте несколько лет назад, сейчас становятся невыгодными. Условия программы рефинансирования позволяет изменить валюту ссуды и оформить ее по более выгодным условиям.

- Освобождение залогового имущества. Это один из наиболее серьезных по последствиям нюансов долгосрочных кредитов. Ведь при начавшихся невыплатах, заемщик рискует навсегда потерять свое имущество. А при проведении процесса перекредитования имущество выводится из залога и возвращается в полное владение заемщика.

Расчет выгоды

Рефинансирование ипотеки других банков Альфа-Банк предлагает предварительно «пробить» по автоматическому онлайн-калькулятору. Сервис расположен на сайте банковской организации и помогает наглядно показать преимущества услуги. Чтобы получить информацию, от клиента достаточно указать имеющиеся данные и получить точный расчет. Также кредитный калькулятор дает и картину будущих ежемесячных платежей, которые пойдут по новой ссуде.

Главные условия по рефинансированию

Россиянам-заемщикам, оказавшимся в неблагополучном финансовом положении, зачастую приходится сталкиваться с появлением просрочек и дальнейших неприятностей, связанных с невыплатой займа. Поэтому стоит заранее побеспокоиться о проведении перекредитования, не доводя дело до существенных проблем. Но стоит знать и об условиях, выдвигаемых Альфа-Банком для проведения данной услуги. А именно:

- ипотечный кредит был открыт более полугода назад;

- у заемщика имеется право собственности на кредитуемое жилье;

- до этого по ссуде не проводилась программа перекредитования.

Сумма кредитования

Данный показатель не является стабильным. На его уровень могут влиять различные нюансы. Такие, как особенности регионального характера, оценочная стоимость кредитуемой недвижимости. Также непосредственное влияние будет оказывать и статус обратившегося заемщика. Например, для своих клиентов-зарплатников Альфа-Банк предлагает более лояльные и выгодные условия.

В среднем ориентировочная стоимость займов, которые разрешено подвергнуть кредитованию, составляет порядка 50 млн руб.

Такая сумма (50 млн) предлагается для жителей столицы. Для проживающих в российских регионах данная величина будет значительно снижена. Можно провести аналогию для установки максимально возможной суммы нового кредитования к оценочной стоимости ипотечного жилья. В частности:

- около 85,00% для таунхаусов/квартир при условии наличия зарплатной карточки;

- для многоуровневых апартаментов сумма снижается до 75,00% (для банковских клиентов) и до 70,00% для иных граждан;

- при перекредитовании частных домов с прилегающим земельным участком, сумма новой ссуды не будет превышать 50,00% от оценочной стоимости кредитуемого имущества.

Процентная ставка

Если провести сравнительный анализ предложений по услуге перекредитования, то можно понять, что условия, предлагаемые Альфа-Банком, а именно ставки годовых, значительно ниже аналогичных от иных банковских структур. Обратившийся за услугой рефинансирования клиент, может переоформить ипотеку по новым условиям, в 10,49% годовых, а для клиентов-зарплатников ставка еще ниже и составляет 9,49%.

Условия перекредитования от Альфа-Банка являются одними из самых приемлемых и привлекательных.

Но также следует учитывать, что Альфа-Банк к базовой процентной ставке может и приплюсовать процентовку, увеличив новые условия. В частности, ставка будет увеличена при таких условиях:

- рефинансирование таунхауса: +0,25%;

- частного дома: +0,50%;

- за отказ клиента оформлять страховку: +2,00%;

- дополнительный заказ на получение заемных средств на личные нужды: +0,50%.

Но даже с учетом всех данных условий, максимально возможная сумма ставки рефинансирования (со всеми текущими надбавками) не превышает 14,00-15,00%. Это значительно выгоднее в сравнении с иными финансовыми структурами.

Сроки кредитования

Точный период нового займа не имеет строгих ограничений. Они устанавливается Альфа-Банком по индивидуальным условиям и зависит от многих параметров. Например, уровня доходности клиента, величины новой ссуды. Но есть и максимально допустимая планка – она равна 30 годам.

Требования к заемщику

Каждый клиент, решивший провести процедуру перекредитования в Альфа-Банке, обязан соответствовать заявленным требованиям банка. В частности, следующим параметрам:

- возраст: 21–70 лет (на момент даты последнего взноса по рефинансированию);

- гражданство и действующая прописка в РФ;

- трудовой стаж от 4-х месяцев (на итоговом месте работы), причем общая выслуга лет – от года.

При несоответствии потенциального заемщика хотя бы одному из имеющихся условий проведения перекредитования, Альфа-Банк откажет в оформлении новой ссуды.

Требования к объектам недвижимости

Не менее строгие требования АБ предъявляет и самому объекту перекредитования (ипотечной недвижимости). У клиента должны иметься права собственности на кредитуемое жилье и полное отсутствие каких-либо просрочек по ипотеке. Также следует обратить внимание и на давность оформления кредита. Для того чтобы воспользоваться услугой рефинансирования, ипотека должна быть открыта от полугода назад.

Как воспользоваться услугой рефинансирования

Чтобы стать участником программы перекредитования, прежде всего, следует убедиться, что имеющийся займ, как и его владелец полностью соответствуют всем требованиям от банка. Данная услуга является довольно актуальной, ведь кроме привлекательных условий, значительно облегчающих кредитное бремя. Альфа-Банк предлагает и множество вариантов проведения проплаты нового займа. Например:

- через электронные платежные системы-сервисы;

- с помощью касс финансовых учреждений;

- используя терминалы/банкоматы как самого Альфа-Банка, так и сторонних организаций;

- с персональной страницы дистанционных сервисов (Альфа-Клик и Альфа-Мобайл).

Сбор документов

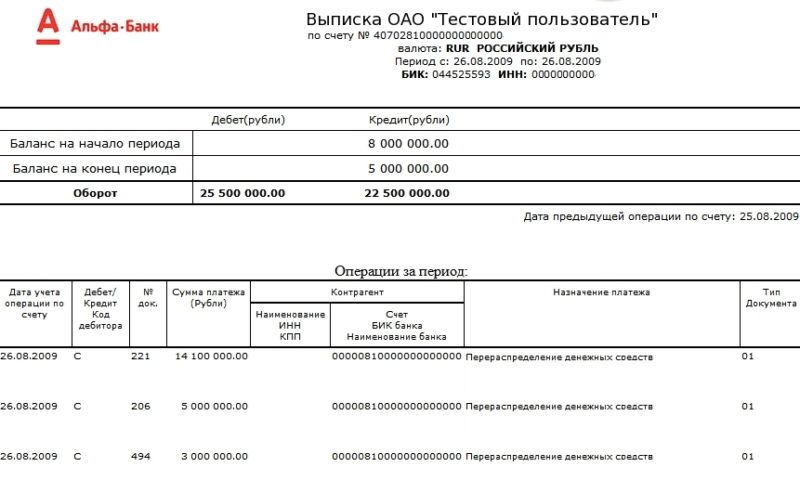

Перед подачей заявки следует убедиться и в наличии необходимого портфеля документации. В него входят как личные сведения о заемщике (паспорт, СНИЛС, анкета-заявка), так и документы по ипотеке, которую решено рефинансировать, а также банковскую выписку о сумме оставшегося долга. Стоит учитывать, что для своих зарплатных клиентов АБ предъявляет сниженные требования и в сборе бумаг. Например, им не нужно предъявлять справку о доходах (форма 2НДФЛ). Также именно от этой категории клиентуры Альфа-Банк будет в первую очередь рассматривать заявки.

Подача заявки

При одобрении заявки на проведение рефинансирования, бывшие ипотечные ссуды будут покрыты в полном объеме и окончательно закрыты. А заемщику придется уже рассчитываться по новому займу. При оформлении нового кредитования крайне ответственно следует подходить к оформлению и заполнению анкеты-заявления. Бланк документа можно получить как в филиале АБ, так и скачать на официальном сайте компании. Нужно понимать, что все данные, поданные в заявке, должны полностью соответствовать имеющимся. Документ следует заполнять без ошибок и помарок, иначе это может привести к отказу рефинансирования.

Особенности страхования

Следует знать, что оформление страхового полиса на сам объект ипотеки является обязательным условием для возможности перекредитования в АБ. Также заемщик может воспользоваться и программой личного страхования, не она является необязательной. Стоимость страховки крайне мала и в среднем достигает порядка 1,00-2,00% стоимости кредита.

Выводы

Пересмотр действующих условий ипотечного кредитования, разработанный Альфа-Банком, направлен на существенную помощь лицам, обремененным кредитным бременем. С помощью данной услуги заемщики получают значительное облегчение текущих выплат (их снижение), а также, при необходимости, и дополнительные заемные средства, которые им позволено тратить на собственные нужды.