Кредитно-банковские организации преследуют одну довольно важную для себя цель – это расширить клиентскую базу и привлечь в свои стены как можно больше клиентов. Для ее достижения банки, стремясь одержать верх в конкурентной борьбе, финансовые организации предлагают своим потенциальным заемщикам разнообразные программы кредитования, многие из которых кажутся довольно привлекательными.

Но соответствуют ли ожидания реальности? Специалисты и умудренные опытом заемщики не советуют доверять яркой и многообещающей рекламе, а знать, как правильно взять кредит. Этот важный выбор следует делать осознанно и со знанием многих нюансов кредитования.

- Какие разновидности кредитов предлагают современные банки

- Главные факторы получения одобрения на выдачу займа

- Требования к заемщику

- Рейтинг кредитной истории

- Уровень платежеспособности

- Какие документы необходимы для получения ссуды

- Как правильно выбрать банк для кредитования

- Уровень ставок годовых

- Дополнительные комиссии/сборы

- График погашения задолженности

- Определение цели кредитования

- Почему могут отказать в получении займа

- Выводы

Какие разновидности кредитов предлагают современные банки

Программы кредитования рассчитаны на различные категории граждан. Чтобы научиться правильно брать кредит, прежде всего, стоит уметь разбираться в их основных видах. Специалисты разграничивают все типы ссуд на следующие разновидности:

- Без предоставления залога. Это классические потребительские займы. К ним относятся и знакомые многим кредитные карточки.

- Залоговые. То есть, когда клиент, в надежде получить более крупную сумму под сниженные проценты предлагает банку-кредитору залоговое имущество. Это может быть недвижимость, автотранспорт, ценные бумаги или драгоценности.

- Ссуда. Еще одна разновидность кредитования, оформляемая структурами, не относящимися банкам (МФО, инвестиционные фонды, частные инвесторы или же ломбарды). Такие организации также имеют право кредитовать население при оформлении договоров займа.

Главные факторы получения одобрения на выдачу займа

При получении ссуды, мало знать, как правильно оформить кредит, важным фактором становится соответствие потенциального заемщика всем предъявляемым банком-кредитором требований. Выдвигаемый условий достаточно много, они касаются как самого заемщика, так и его финансового рейтинга.

Требования к заемщику

Каждый банк индивидуально подходит к выбору потенциального займополучателя. Но в целом можно ориентировочно представить его усредненный портрет. Чтобы благополучно получить ссуду, следует соответствовать следующим требованиям:

- возраст: 18–65 лет (некоторые банки разрешают кредитоваться и лицам от 70), причем последняя цифра должна соответствовать моменту погашения займа;

- трудовой стаж: 3–6 месяцев (иногда до года), это касается текущего рабочего места, кстати, при постоянной и частой перемене рабочих мест в кредите могут отказать;

- гражданство РФ, могут встречаться и исключения (например, Альфа-Банк предоставляет ссуды и лицам, не имеющим российского подданства);

- наличие телефона (как мобильного, так и стационарного), стандартное требование для получения связи с заемщиком;

- место жительства и постоянной регистрации в месте, где расположен офис либо структурное подразделение банка-кредитора (требование не во всех банках);

- стоит отдельно учитывать имеющиеся правила, предъявляемые к объекту кредитования (например, при оформлении ипотечного займа), а также к поручителям.

Рейтинг кредитной истории

Такое требование можно назвать одним из наиболее важных и основополагающих для получения одобрительного решения банка о предоставлении ссуды. Если клиент всегда вовремя, стабильно выплачивал имеющиеся ранее кредиты, его кредитная история отличная, обладающая высоким уровнем. И именно таким лицам кредитно-финансовые организации отдают предпочтение в предоставлении займов.

При желании любой банковский клиент может исправить существующий кредитный рейтинг, повысив его показатели (например, путем оформления микрозаймов и благополучного из погашения).

Уровень платежеспособности

Данное требование также является одним из главных, позволяющих без проблем оформить ссуду на любую сумму. Обладая хорошими показателями платежеспособности, клиент гарантирует банку-кредитору своевременную выплату задолженности. Для подтверждения уровня доходности требуется предъявление финансовой организации справки, подтверждающей уровень доходности клиента. Без предъявления такой бумаги оформить займ практически невозможно.

Единственным выходом становится предоставление в залог личного имущества. Но есть программы кредитования, по которым клиент может оформить ссуду всего по двум документам, без подтверждения доходности. Правда, в таком случае займ выдается под высокие проценты и с ограниченной и достаточно невысокой суммой.

Какие документы необходимы для получения ссуды

Для оформления классического кредита (потребительского, нецелевого) от клиента требуется предоставление будущего кредитору минимального пакета документации. Туда входят такие документы, как:

- паспорт;

- СНИЛС;

- справка, выданная на работе об уровне доходов.

Но если в планах стоит оформление крупного займа и на длительный срок (например, автокредитование или ипотека), придется потратить больше времени на сбор документации. В данном случае требуется подготовить пакет бумаг об имуществе, которое берется в кредит. Также могут потребоваться и правоустанавливающие документы (например, договор купли-продажи квартиры, дарения, наследования). Либо:

- выписка из ЕГРП;

- кадастровый паспорт;

- справки, подтверждающие отсутствие задолженности по ЖКХ.

Каждый вид займа требует предоставления определенного пакета документов. Какие точно понадобятся бумаги, следует уточнять предварительно, обратившись в колл-центр либо посетив банковский офис.

Как правильно выбрать банк для кредитования

Чтобы правильно заполнить заявку на кредит, следует прежде выбрать банковскую организацию. Конечно, кредитоваться лучше всего в благонадежном и стабильной банке-кредиторе. По статистике россияне отдают предпочтение таким ведущим российским банковским структурам, как:

- Сбербанк;

- Внешторгбанк;

- Альфа-Банк;

- Газпромбанк;

- Русский Стандарт;

- Банк Москвы.

Если же в получении ссуды было отказано сразу в нескольких кредитующих организациях, лучше обратиться за помощью к кредитным брокерам. Данные специалисты помогут подобрать наиболее приемлемую банковскую организацию для получения ссуды. Конечно, такие услуги платные, но в основном брокеры берут за оплату определенный процент от полученного займа. Также при выборе кредитующей организации, стоит брать во внимание и некоторые специфические моменты.

Уровень ставок годовых

Или, в конечном итоге, размер будущей переплаты. Ставки годовых в последнее время имеют тенденцию к снижению, но они зависят от различных факторов. Например:

- финансового рейтинга займополучателя;

- предоставляемого залога;

- привлечения поручителей или созаемщиков;

- суммы запрашиваемого кредита;

- срока кредитования.

Стоит учитывать, что чем больше период займа, тем большую переплату произведет заемщик. Также нужно знать и о нюансах погашений займа. Есть два вида погашения задолженности:

- Аннуитетные платежи (равномерные суммы выплат на всем периоде кредитования).

- Дифференцированные (убывающие, вначале плательщик погашает процентную часть, а потом переходит к выплате тела займа).

Дополнительные комиссии/сборы

Не стоит доверять реклама с привлекательными обещаниями и минимальным процентам. Зачастую под такими лозунгами «прячутся» скрытые комиссии, сборы и взимания, о которых заемщик узнает уже при подписании кредитного соглашения. К таким «довескам» могут относиться:

- ежемесячные выплаты за ведение и обслуживание расчетного счета;

- поборы за обналичивание кредитных средств;

- страхование;

- пени за просрочку очередной выплаты.

Также отдельным моментом стоит уточнить возможность досрочного погашения ссуды. Такие нюансы обязаны прописывать в договоре кредитования. Так как банкам-кредиторам невыгодно, когда заемщик раньше времени погашает займ, они прописывают запрет на досрочное погашение в договоре, а также указывают пени за преждевременное его закрытие.

По действующему российскому законодательству любой заемщик имеет право на досрочное погашение кредита, без оплаты штрафов.

График погашения задолженности

Еще одним важным условием в выборе подходящего банка-кредитора является анализ предоставляемого при кредитовании графика выплат. Потенциальному займополучателю стоит внимательно отнестись к такому пункту с учетом, что данные условия бывают достаточно разнообразны. Многие аналитики рекомендуют оформлять кредит с условием дифференцированных выплат. Но некоторым заемщикам намного удобнее выплачивать по аннуитетному графику.

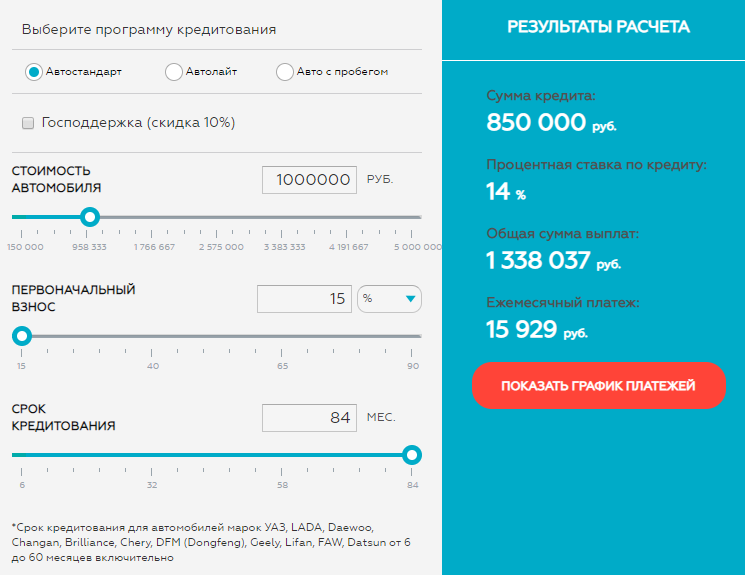

В любом случае стоит предварительно сравнить все условия по кредитованию. Кстати, можно воспользоваться имеющимися на каждом официальном портале банка онлайн-калькуляторами. С их помощью можно легко представить картину возможного займа и сравнить ее по предложениям от различных кредитных организаций. Чтобы выбрать наиболее удобную и приемлемую для себя схему погашения задолженности.

Определение цели кредитования

Прежде чем отправляться в кредитно-финансовую организацию за оформлением займа, каждому клиенту стоит четко понять, для каких целей ему необходима данная услуга. Каждый потенциальный заемщик обязан осознавать, куда должны пойти ссудные средства. Это поможет остановить выбор на наиболее подходящей программе кредитования: образовательной, ипотечной, для покупки транспорта. Если, допустим, ссудные деньги будут направлены на путешествие, проведение ремонта, то лучше рассматривать классические, нецелевые ссуды.

Почему могут отказать в получении займа

Далеко не во всех случаях походы по банкам с целью кредитования, оканчиваются благополучно, и клиент получает заветные деньги. В 3 из 10 случаях банковские организации отказывают в выдаче кредита. Стоит знать, что кредиторы не обязаны отчитываться перед клиентом и подробно объяснять причины отказа. По большей части клиент остается в неведении и может только предположить, почему получен запрет. В основном причинами отказа в предоставлении займа становятся такие нюансы, как:

- низкий уровень доходности;

- плохой рейтинг кредитной истории;

- несоответствие требованиям, выдвигаемым банками.

Но отчаиваться не стоит. Ведь есть возможность выяснить состояние своего кредитного рейтинга и исправить его. А если времени на этой нет, что лучше обратиться за помощью к профессионалам, работающим в специализированных агентствах. Или же воспользоваться услугами центров микрофинансирования.

Выводы

Кредитование – услуга серьезная и далеко не всем доступная. Каждому потенциальному заемщику стоит ответственно подходить к такому шагу и трезво оценивать собственные возможности. Ведь порой даже случайная просрочка очередного платежа приводит к ухудшению финансового рейтинга, и, как следствие, невозможности дальнейшего кредитования. И, конечно, в первую очередь следует знать, по каким критериям выбирать банки, специализирующиеся на данного рода финансовых услугах.