После оформления семейного капитала обладателей интересует, можно ли взять кредит под материнский капитал в Сбербанке. В планах дорогостоящие приобретения, где без займа среднему обывателю не обойтись, и 453026 государственных рублей помогут ощутимо снизить размер общего долга и проценты.

Так вот, в случае с кредитованием ФЗ 256 «О мерах господдержки семей с детьми» ограничил использование маткапитала на улучшение жилищных условий. Порядок оформления таких займов отличается от обычной ипотеки.

- Преимущества кредитования в Сбербанке с использованием материнского капитала

- Главные условия кредитования с МК

- Необходимые документы

- Формирование процентных ставок

- Внесение в договор собственников

- Процедура оформления ссуды

- Какие лучше кредиты предпочесть под оформление с МК

- Какое кредитование становится недоступным для использования маткапитала

- Полезные рекомендации для владельцев материнского капитала

- Вывод

Преимущества кредитования в Сбербанке с использованием материнского капитала

Надежность и еще раз надежность — вот что требуется от банка клиенту при направлении маткапитала на ипотечный кредит. По данным ЦБ Сбербанк возглавляет ТОП «сотки» стабильных банков. Высший кредитный рейтинг AAA обусловлен системной значимостью для экономики, государственным влиянием и поддержкой. Так что финансовые потрясения здесь практически исключены.

Удобные условия. Достаточный собственный капитал и кредитоспособность вывели Сбербанк на исключительные рыночные позиции, поэтому для «жилищного» заемщика с МК здесь самые выгодные условия:

- льготные предложения молодым семьям;

- особые условия для «зарплатных» заемщиков и сотрудников аккредитованных банком компаний;

- гибкие процентные ставки и длительный срок кредитования;

- разнообразие программ – возможность гасить открытый займ, кредитоваться по «вторичке» или новостройке;

- подача и одобрение заявки онлайн или через офис на выбор заемщика.

Скорость и вариативность оформления. Как известно, оформление ипотеки идет с оценкой и проверкой недвижимости. Это долго, но в Сбербанке можно существенно ускорить процесс, если воспользоваться собственной базой уже проверенной и одобренной к сделкам купли/продажи недвижимости. Речь о сервисе ДомКлик, который доступен и обладателям маткапитала.

Портал работает на всю Россию. Заемщик сможет приобрести квартиру в другом регионе РФ, даже не выезжая к месту расположения объекта. Главное, чтобы по месту жительства покупателя и продавца работали офисы Сбербанка.

Обратите внимание! В стандартной ипотеке участвуют три стороны: покупатель, продавец и банк. Когда привлекаются деньги сертификата, сделка идет еще при участии ПФР – государственного оператора по управлению средствами МК. ПФР вправе отклонить заявку на перечисление денежных средств в нестабильное финансовое учреждение.

Главные условия кредитования с МК

Воспользоваться ипотечными программами Сбербанка с применением МК сможет любой владелец ценной бумаги. Он должен отвечать следующим требованиям:

- гражданин РФ;

- возраст на момент рассмотрения заявки – от 21 года;

- возраст на день последнего платежа по кредиту – до 75 лет включительно;

- официальное трудоустройство;

- общий трудовой стаж – от 5 лет, при этом на текущем месте службы надо проработать от 6 месяцев;

- финансовая состоятельность заемщика – доходы заемщика должны обеспечивать кредитные платежи, финансовые обязательства и установленный в регионе уровень жизни;

- наличие созаемщиков – его доход учитывается при расчете кредита, но это лицо несет соразмерное бремя ответственности. Супруг становится стороной займа автоматически;

- страхование предмета залога.

Большое значение при одобрении заявки у кредитной истории. Длительные просрочки и тем более судебные тяжбы по ранее взятым обязательствам (пусть и закрытым к моменту обращения) могут обернуться повышением ставки, увеличением первоначального взноса, а то и вовсе отказом.

Важно! По закону ипотека с использованием МК оформляется на владельца ценной бумаги (титульный заемщик). Благодаря супругу-созаемщику взять ипотеку смогут «декретницы», а также женщины, не отвечающие требованиям по доходам и трудоустройству.

По банковскому регламенту клиент подыскивает квартиру и оформляет документы после предварительного одобрения Сбербанком ипотечного займа. Но лучше узнать о требуемых документах еще на этапе рассмотрения заявки.

Необходимые документы

Пакет включает стандартные бумаги, которые кредитор требует при ипотеке в любых ситуациях + документы на займ с материнским капиталом. Основной перечень включает бумаги по общей программе готового жилья:

- анкета-заявление;

- паспорта сторон;

- можно приложить выписки по вкладам и движению средств, одним словом все, что подтверждает финансовую состоятельность;

- свидетельство о браке, документы на ребенка, давшего право получения МК;

- документы на квартиру. Банк установил 90-дневный срок на сбор, но все же не стоит затягивать с их сдачей;

- подтверждение наличия средств на первый взнос (если сертификат планируется направить на погашение процентов).

Если клиент получает зарплату на карту другого банка, выдается кредит под материнский капитал в Сбербанке с условием подтверждения доходов и трудоустройства — справка 2-НДФЛ и/или документ о банковской форме. Требование распространяется и на дополнительных заемщиков по кредиту.

Для подтверждения соответствия условиям программы «Ипотека плюс материнский капитал» прилагается определенный пакет документов. В него входят:

- государственный сертификат МК;

- выписка-подтверждение территориального отделения ПФ об остатке денежных средств по материнскому капиталу (предоставить можно в течение 90 суток после одобрения кредита).

Сбербанк щепетилен в сборе документов. К исходным справкам могут потребоваться копии, если же это паспорт или трудовая книжка, то оригиналы лучше сопроводить ксерокопиями. Эти моменты следует выяснить заранее.

Важно! Перечень не является исчерпывающим. В зависимости от конкретной ситуации банк вправе затребовать другие справки и документы.

Формирование процентных ставок

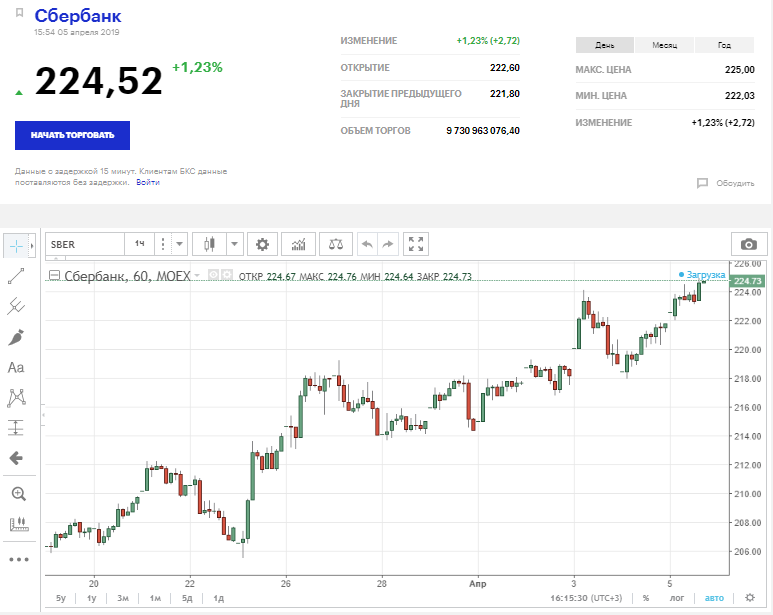

Как правило, в рекламных проспектах банки указывают усредненный показатель. На официальном сайте Сбербанка указаны следующие ставки:

| Программа ипотеки | Минимальная ставка/% |

| Ипотека с господдержкой для семей с детьми | 6% |

| Кредитование готовых квартир МКД | |

| базовая ставка | 10% (9,7 – акция «Витрина») |

| по программам для молодых семей | 9,5% (9,2 – акция «Витрина») |

| Ипотека на новостройки (строительство на первичном рынке) | |

| базовая ставка | 9,5% |

| субсидирование до 7 лет (включительно) | 7,5% |

| субсидирование 7,1 –12 лет | 8,0% |

Эти показатели Сбербанк корректирует в сторону повышения либо понижения. Тут все зависимости от условий кредитования:

- -0,3% – покупка жилья на сервисе ДомКлик;

- -0,1% – электронная регистрация;

- -2% – скидка застройщика при кредитовании до 12 лет включительно;

- -0,5% – ипотеку оформляет одинокий родитель, один из супругов не достиг 35 лет;

- + 0,5% для незарплатных клиентов;

- +1% — отказ от страхования жизни заемщика.

Когда оформляется кредит на покупку жилья под материнский капитал в Сбербанке, на процент также влияет первоначальный взнос, сумма и срок кредитования, особенности объекта, возраст и трудоустройство заемщика. Смысл в том, чтобы риски банка при долговременном кредитовании покрывались соразмерными доходами.

Важно! Если заемщик не подтверждает свои доходы, ставка вырастет от 0,5–1% (точного критерия в официальном доступе нет). Кроме этого, размер первоначального взноса возрастает до 30–50% (на усмотрение банка).

Внесение в договор собственников

После совершения сделки квартира оформляется в собственность заемщика, если он не в браке. Супруги регистрируют общедолевую собственность. В обоих случаях родители обязаны выделить доли недвижимости на каждого ребенка. Условия приобретения права собственности и распоряжения недвижимостью вносятся в договор купли/продажи, иначе возникнут проблемы с регистрацией в Росреестре и перечислении средств МК в банк.

Процедура оформления ссуды

Рекомендуемый Сбербанком алгоритм оформления жилищного кредита под маткапитал включает следующее:

- на старте собираются документы на рассмотрение заявки;

- пакет подается в кредитный отдел Сбербанка вместе с заявлением;

- после одобрения ипотеки подбирается квартира;

- собираются правовые документы по объекту, бумаги от продавца и созаемщиков;

- банк готовит кредитную документацию, заемщик их подписывает;

- переход права собственности регистрируется в ЕГРН;

- Сбербанк перечисляет кредит.

Только после успешного прохождения всех этапов обладатель сертификата обращается с заявлением о распоряжении средствами МК в ПФР, и оператор рассчитывается с кредитором. Срок для обращения заемщика в ПФ ограничен 6 месяцами с даты получения кредита. Получить деньги наличным от Пенсионного фонда нельзя, и это сильно осложняет процедуру кредитования.

Какие лучше кредиты предпочесть под оформление с МК

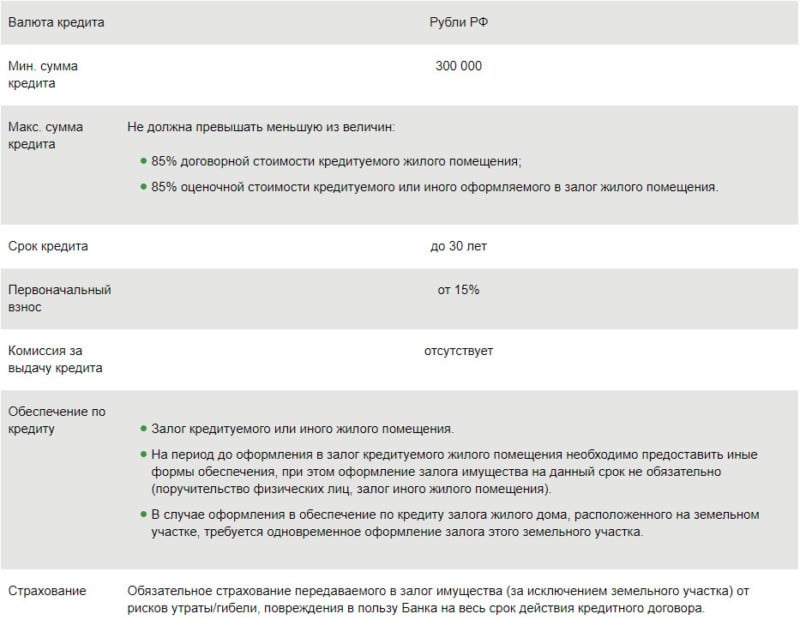

Сбербанк предлагает две ипотечных программы под МК — для покупки квартиры на вторичном рынке или в строящемся доме. У каждой есть свои преимущества и целевой заемщик.

«Готовое жилье – единая ставка» позволяет хорошо сэкономить на ставке и упростить весь процесс. Это происходит за счет следующих факторов:

- рассмотрение и одобрение возможно на сервисе ДомКлик с процентными «бонусами»;

- в рамках проекта действует акция «Витрина» с предложением льготных ставок;

- если используется страхование жизни, процент снижается еще на 1%;

- ипотека по 2-м документам оформляется в течение пары дней, однако процент будет высоким, а первичный взнос намного выше суммы маткапитала.

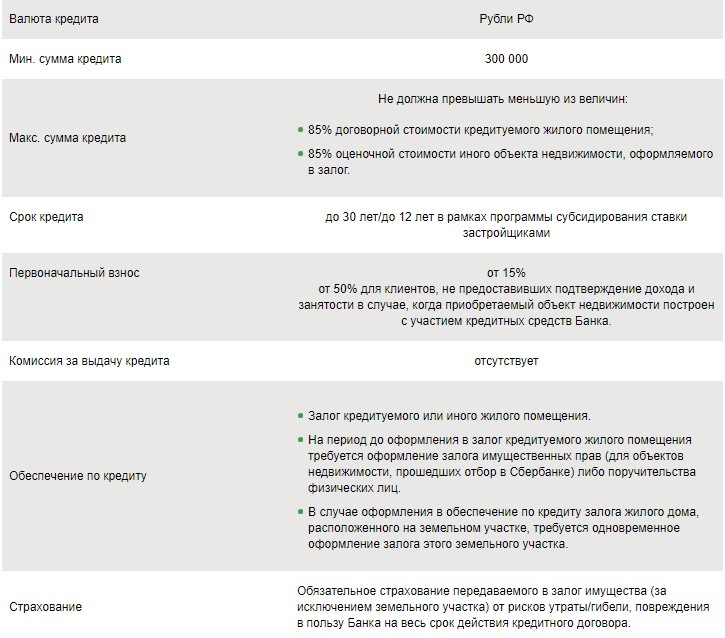

Готовые квартиры интересны не обеспеченным жильем семьям. Тут купил – и сразу заселяйся. Ценителям молодых районов с развивающейся инфраструктурой и новыми планировками Сбербанк предлагает ипотечный продукт «Приобретение строящегося жилья»:

- квартиры дешевле «вторичек», следовательно, за те же деньги доступны более просторные объекты;

- ставки Сбербанка в целом ниже, чем на вторичные предложения;

- работает государственное субсидирование, допускающее зачет средств МК в первоначальный взнос, правда, субсидии доступны социально значимым категориям.

Кредит предоставляется единовременно на квартиры в принятом доме. Также займ предоставляется частями на объекты долевого строительства.

Какое кредитование становится недоступным для использования маткапитала

Не все установленные в ст. 11 ФЗ 256 цели жилищного расходования маткапитала кредитует Сбербанк. В «аутсайдерах» наиболее рискованные на взгляд финансистов варианты:

- участие в жилищно-строительных и жилищно-накопительных кооперативах;

- возведение/реконструкция домов и коттеджей сегмента ИЖС (в том числе физическим или юридическим подрядчиком).

Внимание! Сразу же стоит забыть о потребительских, автомобильных и нецелевых кредитах. Эти формы займов запрещены законом №256.

Полезные рекомендации для владельцев материнского капитала

Перед обращением в банк стоит предварительно просчитать условия кредита в онлайн калькуляторе: сумму, срок, размер первоначального взноса. Что касается последнего параметра, то закон допускает израсходовать всю сумму МК на предварительный платеж. Но когда дело касается практики, все не просто:

- Пенсионный фонд перечисляет деньги кредитору, когда продажа состоялась фактически и юридически;

- для подтверждения целевого расходования ПФР запрашивает не только кредитный договор и соглашение купли/продажи, но и выписку из ЕГРН о регистрации перехода права;

- оформление кредита, расчет покупателя с продавцом происходят без участия государственных средств;

- Сбербанк предоставляет 100% кредита (туда входит и взнос), а расчет с ПФР проводится через 2 месяца после обращения заемщика к оператору.

Это не слишком выгодный вариант для банка. Поэтому надо сразу предупреждать кредитный отдел, что первоначальный взнос проводится по сертификату, приложив его оригинал.

Вывод

Зачастую громкие предложения банков привлекательны на сайтах и в буклетах. На практике не стоит надеяться на слишком лояльное отношение, особенно когда в сделке присутствуют «сторонние наблюдатели» (ПФР).

Опытные заемщики советуют брать обычный кредит на жилье с минимальным взносом, а после получения денег и вступления в силу кредитного договора перечислением из ПФР частично-досрочно гасить основной долг. Сбербанк на такую схему идет охотнее, пересчитывая «тело» кредита и размер ежемесячных платежей.