При покупке товаров и услуг за пределами Российской Федерации, держателям карт Сбербанка можно не переживать о переводе государственной валюты в иностранную. Эта операция осуществляется автоматически, но предусматривает взыскание комиссионного сбора. Каков его размер? И как проводится обмен валюты? Ответы на эти вопросы стоит рассмотреть более детально.

Для чего необходима конвертация

Конвертация валюты необходима для осуществления платежей за рубежом. Если у клиента банка не мультивалютная карта, то данная операция проходит автоматически. В процессе перевода государственных денежных средств в иностранные принимают участие три типа валюты:

- Операционная, необходимая для осуществления покупки.

- Биллинговая, используемая платежной системой.

- Денежный баланс карты.

Проще говоря, вот как протекает конвертация. При оплате покупок за рубежом государственная денежная единица переводится в иностранную, а затем списывается с баланса карты по действующему курсу. При несовпадении операционной и биллинговой валюты, производится одна конвертация. Но если все три разновидности средств различаются, то обмен производится дважды. В случае совпадения биллинговой и операционной валют, конвертация не потребуется вообще.

Большую роль в обмене валюты играет и тип платежной системы. Visa работает с долларами, а MasterCard с евро. Поэтому операция может иметь более тяжелую схему. Например, при оплате долларовых покупок при помощи MasterCard, сначала проводится конвертация рублей в евро, а лишь потом в доллары. Таким образом, общая комиссия за товар или услугу возрастает. Поэтому перед тем как отправиться за рубеж, рекомендуется проверить свою платежную систему и сменить ее в случае несоответствия биллинговой и операционной валют.

Существующая комиссия за операции

Комиссия за конвертацию валюты в Сбербанке за рубежом взимается вместе с процентом платежной системы. MasterCard освобождает своих клиентов от данных взысканий, что нельзя сказать о Visa. Комиссионный сбор этой системы зависит от разновидности карты. Visa Infinite взимает с клиента 0,75%, остальные виды от 1 до 2%. Комиссия Сбербанка при операциях такого рода не предусмотрена, она учитывается лишь при продаже валюты.

Сколько стоит конвертация валюты в Сбербанке? Итоговая переплата платежной системе будет напрямую зависеть от счета и операционной валюты. Поэтому следует рассмотреть типы карт, осуществляющих операции в различных денежных единицах более детально.

Рублевые карты

Самая популярная разновидность карт в нашей стране. Ее можно использовать как на территории России, так и за ее пределами. За границей в процессе конвертации будут участвовать валюта платежной системы, рубли и валюта оплаты. Так, например, при использовании платежной системы MasterCard, средства сначала будут переведены из рубля в евро и только потом в валюту оплаты.

Долларовые карты

В Сбербанке можно оформить карту в долларах. Тогда при оплате товаром и услуг за границей при помощи платежной системы Visa конвертация не нужна.

В случае осуществления покупки в другой денежной единице доллары сначала переводятся в биллинговые, а затем в операционные средства. А при осуществлении покупки в рублях долларовой картой, происходит одна конвертация, так как в Российской Федерации валюта биллинга приравнивается к национальной.

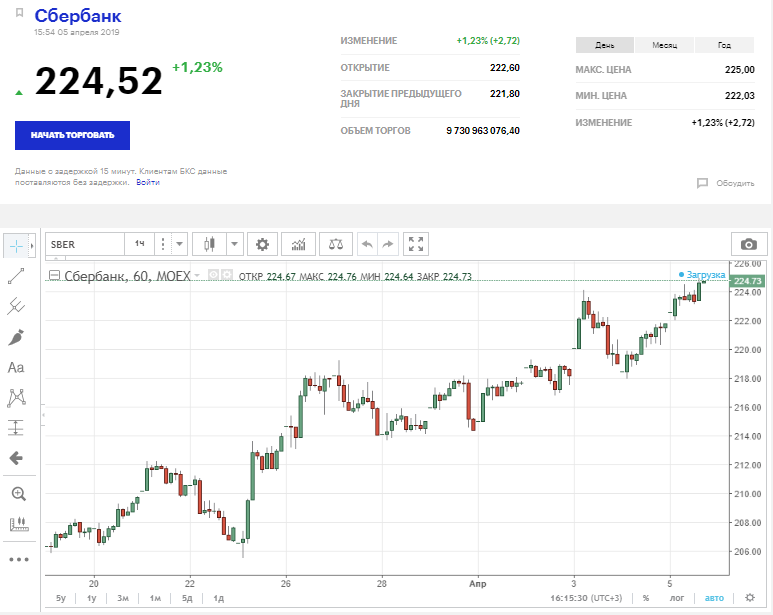

Стоит напомнить, что перевод средств, включая конвертацию доллара в рубли, в Сбербанке осуществляется по действующему курсу, который можно посмотреть на официальном сайте организации, в интернет-банкинге или узнать по телефону контактного центра.

Карты в Евро

Для покупки товаров или услуг в евро конвертация средств не требуется лишь держателям карт MasterCard. Оплата покупки в евро через карту Visa предусматривает двойную конвертацию. Поэтому Сбербанк предупреждает всех своих клиентов о возможности переплаты в случае несоответствия валюты на счету с денежной единицей покупки.

Как оформить валютный счет

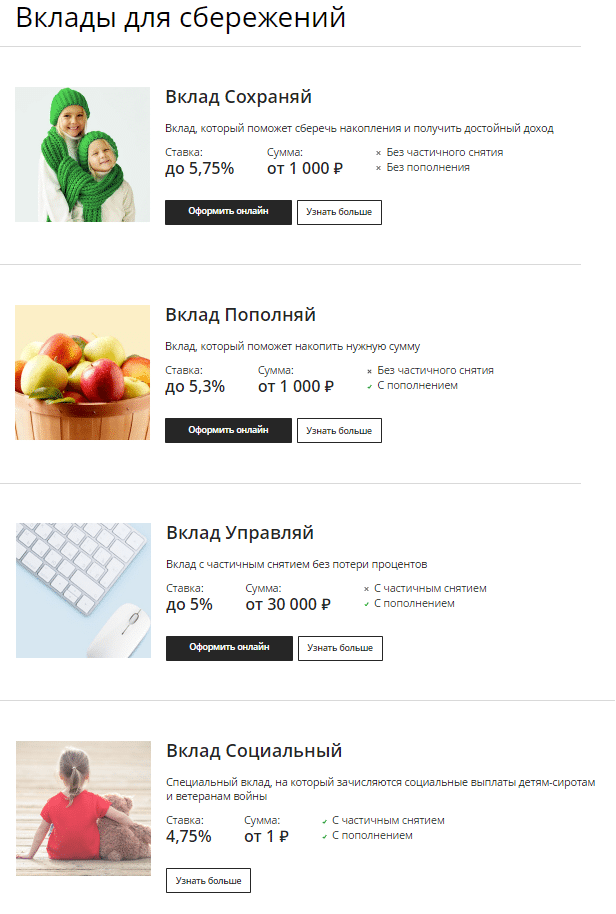

Абсолютно каждый клиент Сбербанка может открыть свой валютный счет и привязать к нему карту. Сделать это достаточно просто:

- Оставить заявку на оформление счета через официальный сайт Сбербанка, приложение или в отделении банка.

- Дождаться подтверждения заявки, которое будет включать в себя приглашение для получения пластиковой карты. Сроки ее выпуска не превышают двух недель.

- Получить СМС-сообщение о поступлении карты в ближайший офис.

- Явиться в отделение банка для подписания договора с последующим пополнением счета карты (в предусмотренной ею валюте).

Для физических лиц процесс оформления валютного счета потребует лишь предъявления паспорта или справки о его замене от лиц, достигших совершеннолетнего возраста. Юридическим лицам дополнительно потребуются следующие документы:

- копии учредительных документов;

- копии подписей сотрудников, использующих счет;

- справки о постановке на налоговый и статистический учет.

Но перед оформлением валютного счета рекомендуется тщательно взвесить все за и против (курс, комиссия и пр.) данной операции.

Процедура закрытия валютного счета

Завершить обслуживание счета в Сбербанке можно довольно быстро при условии отсутствия задолженностей перед банком. Для начала потребуется явка в ближайшее отделение с оповещением оператора о своих намерениях. Работник выдаст клиенту, предъявившему паспорт, документ о закрытии счета и выдаст наличные либо переведет средства на другую карту посредством Сбербанк Онлайн.

Вывод

В Сбербанке конвертация валюты при оплате картой производится по действующему курсу и включает в себя комиссионный сбор, который зависит от типа платежной системы. Сам банк при этом имеет свои проценты от продажи валюты. Поэтому при оформлении карты нужно узнать у оператора, в каких денежных единицах осуществляется оплата покупок за рубежом и каков размер комиссионного сбора. Или можно просто завести мультивалютную карту, позволяющую использовать необходимый в определенный момент времени счет.