Пенсионеры относятся к социально незащищенному слою населения. В связи с этим для них разрабатываются различные законодательные акты, помогающие экономить, в том числе, и на земельном налоге.

- Налог на земельный участок: общие сведения

- На какие льготы по земле может рассчитывать пенсионер

- Полное освобождение

- Уменьшение налоговой ставки

- Дополнительные льготы

- Все ли пенсионеры могут рассчитывать на льготы

- Как оформить льготу на землю пенсионеру

- Необходимые документы

- Оформление заявления

- Подача сведений в Налоговую Инспекцию

- Порядок установления льгот

- Выводы

Налог на земельный участок: общие сведения

Обладатели земельного участка в обязательном порядке должны уплачивать земельный налог. Форма обладания никоим образом не влияет на наличие необходимости осуществления выплат. Необходимость уплаты налога накладывается на владельцев (по праву владения на бессрочный период) и собственников (по праву собственности). Обладатель земли может быть как физическим, так и юридическим лицом. Единственным лицом, которое не должно уплачивать налоги, является арендующий по договору аренды.

Для каждого участка размер налога определяется индивидуально. Физические лица получают квитанции с готовыми расчетами, рассылкой которых занимается ФНС. Юридические лица вынуждены заниматься вычислением необходимой к уплате суммы самостоятельно.

Для проведения расчетов используется общая формула. Если юридические лица обязаны ее знать, чтобы устанавливать размер налога на землю, то для физических лиц это будет возможностью проверить корректность данных в квитанции.

Письмо с требованием о выплате налога отправляется пенсионеру по почте или любым иным удобным способом. Оплата налога на землю должна быть произведена до 1 декабря. Поэтому при необходимости получения льготы нужно учитывать, что действовать она будет только со следующего года.

На какие льготы по земле может рассчитывать пенсионер

В 2017 году был разработан законопроект, в соответствии с которым вносились изменения в Налоговый кодекс РФ. Принятый закон начал действовать в 2018 году, а внесенные изменения коснулись и уплаты земельного налога. Проявилось это в следующем:

- налоговый вычет в 10 000 рублей был заменен на соотношение кадастровой стоимости земли и площади;

- теперь налог на землю для пенсионеров должен выплачивать не только собственник, но и безвозмездно использующее ее лицо;

- расширен список граждан, которые имеют право на получение льготы;

- возможные льготы теперь можно применять только в отношении одного участка, делить ее нельзя.

Приведем примеры льгот на налог на землю, которые действуют в регионах России. Отметим здесь следующие:

- Ленинградская область. Освобождение от уплаты налога в полном объеме действует для владельцев земли с площадью менее 2 500 м2.

- Самарская область. Пенсионер будет освобожден от уплаты налога за землю с любой площадью, если на территории будет располагаться гараж площадью менее 24 м2.

Полное освобождение

Начисление льгот на земельный налог для пенсионеров в 2018 году осуществляется в соответствии со статьей №391 НК РФ. Если площадь земельного участка менее 600 кв. м, то налог можно не выплачивать.

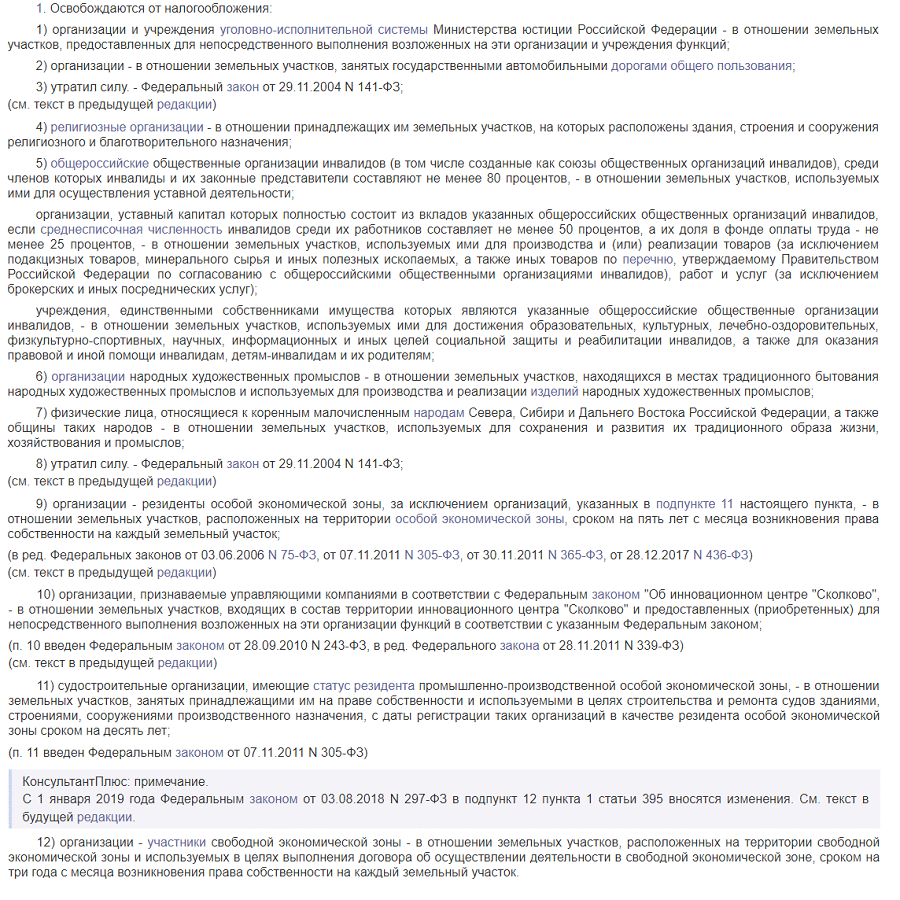

Согласно статье №395 НК РФ, существует несколько категорий пенсионеров, которые полностью освобождаются от необходимости уплаты налога, общины коренных народов районов Крайнего Севера, Дальнего Востока и Сибири, занимающиеся традиционным для своего региона промыслом (например, оленеводство). От уплаты налога освобождаются и граждане, которые пользуются земельным участком на основании договора аренды или получили территорию в безвозмездное пользование.

Уменьшение налоговой ставки

Частичное освобождение предоставляется пенсионерам, в чьем владении находится участок площадью более шести соток. Перед расчетом налога из общей площади вычитается 600 кв. м

Дополнительные льготы

Освобождение от уплаты налога на участок любой площади может быть установлено только нормативными актами, издаваемыми муниципалитетами. Это обязательно нужно учитывать.

Все ли пенсионеры могут рассчитывать на льготы

Согласно действующему законодательству, воспользоваться льготой по налогу на землю для вычета шести соток могут лишь определенные категории граждан. А именно:

- ветераны ВОВ;

- лица, получившие инвалидность в ходе военных действий;

- пострадавшие от аварий на атомных станциях;

- ликвидаторы последствий аварий на атомных станциях;

- инвалиды первой и второй группы;

- инвалиды с детства;

- герои СССР или РФ.

Как оформить льготу на землю пенсионеру

Чтобы пенсионеру не платить налог на земельный участок, потребуется выполнить определенный порядок действий. А именно:

- Обратиться в ближайшее отделение ФМС, где сотрудники смогут проконсультировать насчет льгот.

- Подготовить необходимый пакет бумаг и заполнить заявление.

- Ожидать принятия решения.

Из-за возможности введения дополнительных льгот на муниципальном уровне, пенсионерам следует следить за последними новостями своего региона.

Необходимые документы

Для получения льготы на землю пенсионер должен подготовить необходимый пакет документов. В разных регионах страны перечень будет отличаться, поэтому для уточнения нужно обратиться в местное отделение ФНС. Но основной пакет документов включает в себя следующие бумаги:

- заявление на получение льготы;

- паспорт гражданина РФ;

- свидетельство, подтверждающее законность владения землей;

- удостоверение, подтверждающее статус пенсионера.

Полученные налоговой службой документы проходят проверку на соответствие информации действительности. Если в ходе рассмотрения выяснится, что вписанные данные являются фальсифицированными, имеют ошибки или несоответствия, то в определении льготы будет отказано.

Подача документов осуществляется в местный налоговый орган. Переданный пакет бумаг будет считаться основанием для вынесения решения. В прошении может быть дан отказ только при наличии аргументов, которые сообщаются заявителю.

Если пенсионер считает, что отказ был необоснованным, то он может обратиться в суд. Для этого составляется жалоба на имя руководителя УФНС России в письменном виде, в которой подробно описываются факты и причины необоснованности решения налогового органа. Срок рассмотрения поданной претензии составляет один месяц.

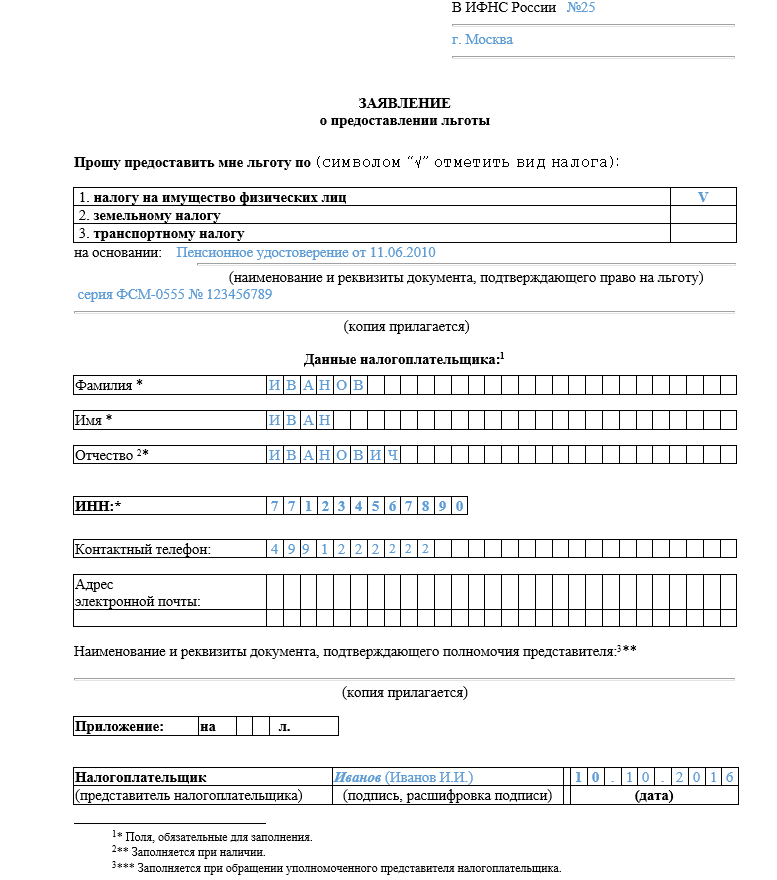

Оформление заявления

Чтобы оформить льготу на землю, пенсионеру потребуется написать соответствующее заявление. Затем направить его в ФНС вместе с необходимым пакетом бумаг, подтверждающих наличие права на уменьшение налога. Подача осуществляется по месту нахождения земельного участка. Местными органами власти установлены сроки, в соответствии с которыми осуществляется процедура. Само заявление содержит несколько листов и один из них титульный. В нем указывается следующая информация:

- Индивидуальный номер налогоплательщика (по желанию).

- ФИО заявителя (без сокращений).

- Место и дата рождения.

- Данные, указанные в паспорте гражданина РФ.

- Код отделения ФНС, в которое осуществляется подача заявления.

- В самом конце заявитель проставляет дату составления и подпись.

Если заявитель указал ИНН, то данные, относительно дополнительных сведений (место и дата рождения, данные паспорта), будут внесены в систему автоматически.

Далее заполняется второй лист, включающий в себя данные о льготе по земельному налогу. Так как бланк является универсальным и используется во всех случаях при прошении льготы, заявитель должен заполнить только те строчки, которые ему необходимы в конкретной ситуации. Этот лист будет иметь номер «002». В него включается следующая информация:

- кадастровый номер участка;

- льгота с ограниченным сроком действия или бессрочная;

- наименование и реквизиты документа, являющегося основанием для определения льготы;

- срок действия льготы или полное освобождение от оплаты.

Подача сведений в Налоговую Инспекцию

Получение льготы на участок возможно только при инициативе самого пенсионера. При желании уменьшения суммы налога или полного его освобождения потребуется придерживаться алгоритма подачи сведений в налоговый орган:

- Определиться с основанием получения льготы.

- Подготовить соответствующий пакет документов.

- Отправиться в ближайшее отделение ФНС и заполнить анкету на предоставление льготы.

- При обращении сотрудники органа могут затребовать дополнительные документы.

- После принятия заявления с бумагами, сотрудник сообщит примерное время рассмотрения заявки и назначит дату следующего посещения.

- В назначенную дату пенсионер должен явиться в ФНС, где ему сообщат о решении комиссии.

Подача документации допускается несколькими способами. А именно:

- передача при личном посещении отделения налоговой службы;

- передача через законного представителя, который имеет доверенность на совершение этого действия, заверенную у нотариуса;

- пересылка почтой;

- отправка через интернет;

- передача через многофункциональный центр.

Порядок установления льгот

Размер налоговой ставки в каждом регионе устанавливается индивидуально, но он не может превышать максимальное значение, установленное государственными правовыми актами. Также фактором увеличения размера оплаты является назначение участка. Размер налоговой ставки не более 0,3% устанавливается только на следующие типы земель:

- дачные земли;

- садовые участки;

- участка для огородничества;

- участки для животноводства;

- участки для сельскохозяйственной деятельности.

Размер налоговой ставки будет ниже 1,5% для всех остальных типов участков. Примером такой земли является территория для индивидуального жилищного строительства.

Выводы

Каждый пенсионер на государственном уровне имеет возможность использовать льготу для уменьшения размера оплаты земельного налога. Перед использованием определенной льготы требуется ознакомиться с действующим законодательством субъекта РФ, где располагается земля, так как иные типы помощи устанавливаются на муниципальном уровне.