В списке продуктов любого банка имеется вклад «До востребования». Это довольно простой финансовый инструмент, который может быть полезен на начальном этапе формирования накоплений. Кроме того, правила начисления процентов по нему используются для других накопительных счетов в случае их досрочного закрытия. Поэтому любому банковскому клиенту желательно знать об условиях использования данного продукта. Рассмотрим для примера вклад до востребования Сбербанка России.

Важно! Базовые условия работы вкладов данной категории одинаковы для всех банковских организаций. Достаточно усвоить их, а о нюансах применения накопительного инструмента расспросить непосредственно перед его открытием в выбранном вами банке.

Вклад «До востребования»: его основные особенности

Основная особенность рассматриваемого нами типа – отсутствие ограничений по срокам хранения денежных средств. Накопительный счет открывается, можно сказать, навсегда. Его не нужно будет продлять через определенное количество времени. А если вам срочно потребуются денежные средства, размещенные на вкладе, вы можете снять их в любой момент без каких-либо ограничений. Остальные нюансы использования рассмотрим далее.

Разновидности продукта

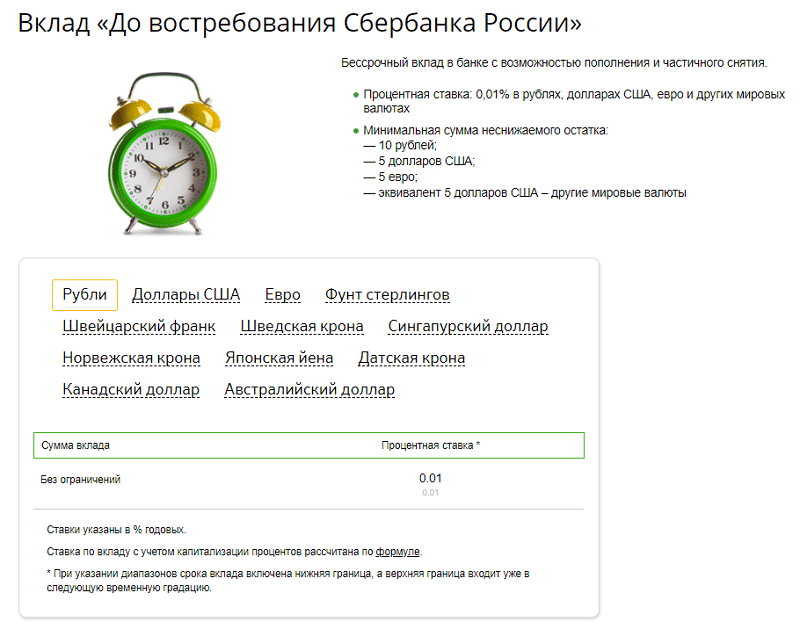

Сбербанк позволяет завести вклад «До востребования» не только в российских рублях, но и в иностранной валюте. При этом клиенту доступны счета не только в привычных долларах или евро, но и в таких экзотических для большинства граждан валютах, как:

- австралийские, канадские и сингапурские доллары;

- фунты стерлингов;

- шведские, датские и норвежские кроны;

- японские йены;

- франки Швейцарии.

Важно! На одном вкладе можно размещать суммы только в одной выбранной валюте. Количество счетов рассматриваемого типа, которые может открыть в Сбере один клиент, не ограничено.

Условия депозита

Как уже говорилось выше, данный вклад открывается без ограничений по срокам. Лимиты на пополнение также отсутствуют – владелец счета может вносить на него любые суммы начиная с 1 рубля.

Снятие средств также возможно в любой момент и в любых объемах. Единственное требование – после него на вкладе должен сохраняться минимальный остаток. В зависимости от валюты счета, его сумма составляет:

- 10 рублей – для рублевых счетов;

- 5$ — для счетов в долларах США;

- 5€ — для накоплений в европейской валюте;

- эквивалент 5$ — для сбережений в остальных мировых валютах, разрешенных банком.

Важно! При несоблюдении размеров неснижаемого остатка вклад будет закрыт банком автоматически.

Начисляемые проценты

Процентная ставка вклада до востребования Сбербанка составляет 0,01% годовых. Ставка является фиксированной и не зависит от валюты счета, давности его использования или размещенной на нем сумме. Кстати, и изменять ее по своему усмотрению, как в других накопительных продуктах, Сбербанк не вправе.

Начисление процентов производится один раз в квартал. По умолчанию начисления прибавляются к телу счета – капитализируются. В дальнейшем клиент может распоряжаться ими по своему усмотрению.

Плюсы и минусы депозита

Основным преимуществом вклада «До востребования» является его вариативность. Вы можете самостоятельно совершать следующие операции:

- определять срок и размер накоплений;

- устанавливать удобный для себя режим пополнения счета;

- выбирать наиболее надежную валюту;

- снимать денежные средства по мере необходимости.

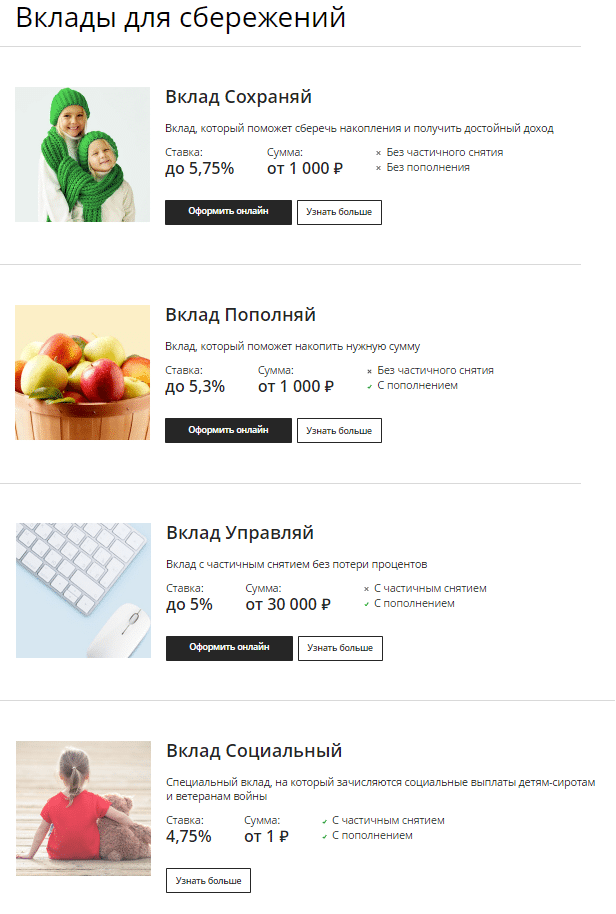

Данный продукт будет особенно удобным для тех, кто только начинает формирование своей финансовой подушки. Стартовать можно буквально с 10 рублей и понемногу накапливать средства для заведения более прибыльного накопительного инструмента.

Единственным весомым минусом вклада можно назвать только его невысокий процент. Но на начальном этапе даже его будет достаточно, особенно если рассматривать данный продукт просто как способ сформировать у себя привычку регулярно откладывать денежные средства.

Процедура открытия депозита

Открыть вклад до востребования можно только в офисе Сбербанка. Но управлять им впоследствии получится и через интернет-кабинет. Счет будет отображаться у вас в списке прочих подключенных продуктов.

Важно! Имейте в виду, что завести накопления в иностранной валюте можно далеко не во всех отделениях Сбера. Прежде чем отправляться в банк, уточните на его сайте или у операторов клиентской службы, где находится ближайший к вам офис, совершающий валютные операции.

Требования к вкладчику

Завести вклад может любой совершеннолетний человек. Быть гражданином РФ при этом не обязательно. Иностранным гражданам только придется предоставить менеджеру банка ряд дополнительных документов.

Необходимые документы

Прежде чем заключать договор, вам необходимо будет предоставить сотруднику Сбера свой паспорт. Больше никаких документов от россиян не потребуется. Иностранным гражданам придется дополнительно предъявить:

- миграционную карту;

- вид на жительство;

- иной документ, подтверждающий легитимность их пребывания на территории страны.

Важно! Если паспорт иностранного гражданина не содержит информации на русском языке, перед визитом в банк нужно будет его перевести, а перевод заверить нотариально.

Как рассчитать вклад

Прежде чем принимать решение об открытии рассматриваемого нами накопительного инструмента, просчитайте, хотя бы примерно, его доходность. Калькулятор для данной операции находится на странице с описанием вклада на сайте Сбербанка.

В форме расчета нужно будет указать:

- дату открытия счета;

- планируемую дату его закрытия;

- сумму вклада;

- регулярность пополнений и снятий средств.

После этого останется нажать кнопку «Рассчитать» в нижней части формы, и вы получите информацию о планируемом доходе.

Условия досрочного расторжения

Закрыть накопительный счет вы можете в любой момент. При этом проценты, полученные в прошлом квартале, останутся на вкладе, и вы сможете снять их вместе с основной суммой. Также вы сможете получить проценты по вкладу за период, прошедший с момента их последнего начисления и до дня закрытия. Рассчитываться они будут по той же ставке, что указана в договоре пользования продуктом, – 0,01 годовых.

Важно! Закрыть вклад можно только в офисе Сбербанка.

Выводы

Итак, вклад до востребования нельзя назвать высокодоходным накопительным инструментом. Но он будет полезен тем, кто только начинает формировать свои сбережения либо старается развить у себя определенную финансовую дисциплину. Вклад позволяет владельцу определить для себя наиболее удобные условия использования, и это, несомненно, его главное преимущество.