Сейчас трудно встретить человека, у которого бы не было банковской карты. Такой вид платежного инструмента популярный и востребованный. И одновременно связанный со множеством вопросов. Причем некоторые непонятные моменты встают даже у активных и достаточно опытных держателей банковского пластика. Конечно, все уже знают, что такое кредитка и дебетовая карта. Знакомы наши граждане и с зарплатными сберкаточками.

А вот что такое депозитная карта Сбербанка, зачем она нужна и при каких условиях оформляется, знают далеко не все. Банковские компании предоставляют своим клиентам большое количество самых разнообразных инструментов, помогающих пользоваться как собственными средствами, так и банковскими услугами. Но в подавляющем большинстве россияне используют лишь дебетовую и кредитную карточки.

Что означает «депозитная карта» Сбербанка

Данный вид банковского пластика представляет собой обычным и всем привычный дебетовый. С одной лишь разницей, что депозитный пластик привязывается к оформленному клиентом депозитному счету (вкладу), открытому в Сбербанке. Можно сказать, что депозитная карта Сбербанка, что это такое дополнение к имеющемуся вкладу, с помощью которого клиент может спокойно распоряжаться своими средствами, хранящимися на депозите. Например:

- снимать наличность;

- пополнять баланс;

- оплачивать покупки/услуги;

- совершать денежные переводы;

- проводить запланированные платежи.

В роли депозитной карты от Сбербанка может выступить абсолютно любой пластик: дебетовый, пенсионный или зарплатный.

Отдельного финансового инструмента, как депозитная сберкарта, в банке не существует. К такому понятию можно отнеси любую карту, привязанную к открытому вкладу с возможностью накапливать проценты (депозитному). Финансовые специалисты советуют использовать для привязки к депозиту социальный пластик (пенсионный либо зарплатный) с возможностью начисления процентов на остаток по счету.

Привязка банковской карты к имеющемуся вкладу проводится по двум вариантам:

- В договоре. При открытии вклада отдельно прописывается условие, по которому к депозиту привязывается определенная сберкарта, через которую клиент и может управлять средствами на счете.

- Оформляется отдельный пластик, специально под существующий депозит. Такие депозитные карты Сбербанка с начислением процентов служат для перевода туда начисляемой процентовки и использования этих доходов самим вкладчиком.

Если решено открывать депозитную карточку, как отдельный вид платежного инструмента-дополнения к вкладу, то стоит учитывать, что клиенту будет оформляться пластик Моментум (неименной). Функционала такой сберкарты достаточно для проведения необходимых финансовых операций, но за границей карточку моментального выпуска использовать не получится. Но, конечно, есть возможность заказать именной депозитный пластик, правда его придется подождать месяц для его получения.

Отличие депозитной карты от обычной

Главное отличие депозитного пластика от классического дебетового – это возможность получать дополнительные проценты на денежный остаток по пластику. Учитывая данный факт, можно сказать, что депозитные сберкарты по своей сути являются наиболее выгодными платежными инструментами.

Депозитные карты помогает клиентам не только оперативно распоряжаться своими финансами, но и получать пассивный доход – регулярно начисляемые проценты.

Причем начисляемый процент по некоторым программам имеет довольно внушительные размеры – до 10,00% годовых. Что, кстати, и для обычных вкладов является довольно привлекательным условием.

Особенности такого типа пластика

Но также стоит знать и о некоторых нюансах оперирования депозитным пластиком. А именно, о максимально возможном пороге на остаток, то есть, определенном лимите, при нарушении которого процентовка начисляться перестанет.

При этом сам размер процента будет ежемесячно уменьшаться. Поэтому такой тип пластиковой карты лучше открывать на крупную сумму и под длительный период. К плюсу можно отнести отсутствие ежегодной оплаты за банковское обслуживание или же меньшая стоимость в сравнении с обычной, классической дебетовой карточкой.

Отдельно стоит затронуть и страхование средств клиента. Все вклады, оформляемые в Сбербанке, автоматически страхуются государством (в сумме до 1,4 млн руб.). Страховка распространяется не только на депозиты, но и на карточки, привязанные к депозитному счету.

Когда необходимо открытие депозитного пластика

На сберкарту такого типа автоматически могут начислять только проценты, начисляемые по условиям банковского договора на открытый клиентом вклад. Причем само тело депозита остается в неизменном виде. С помощью депозитной карты снять основные средства не получится. В этих целях держателю такого пластика придется нанести визит в сбербанковский офис либо использовать возможности персональной страницы Сбербанка-Онлайн. Конечно, лучше и удобнее оперировать всеми своими вкладами/счетами/картами с помощью дистанционного сервиса.

Оформить такой тип пластика либо привязать имеющуюся дебетовую карту к открытому депозиту можно только через личное посещение офиса Сбербанка. Стоит учитывать, что к каждому активному депозиту клиент может привязать/оформить только одну карту.

К какому типу вклада привязываются депозитные сберкарты

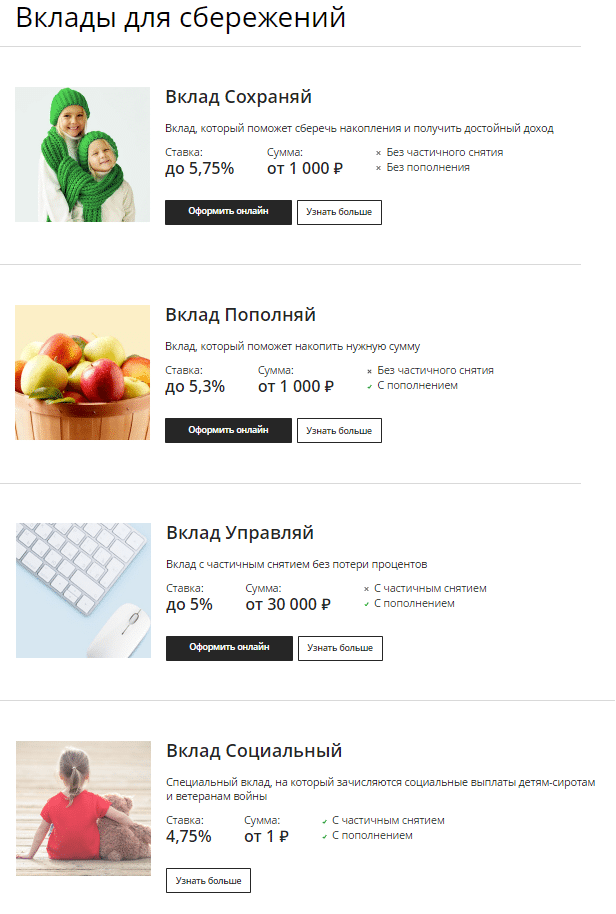

Данная разновидность пластиковых карточек может иметь привязку к любому оформленному в Сбербанке депозиту. Осуществляется данная процедура по регламенту, предусмотренному банковским договором на обслуживание вклада. В настоящее время такая услуга предусмотрена по нескольким типам депозитных договоров. Вот лишь несколько вкладов, пользующихся популярностью:

| Название программы | Валюта счета | Процент годовых | Сумма для открытия | Срок депозита | Нюансы вклада |

| Сберегательный счет | рубли | 2,30% | Нет ограничений | бессрочный | владелец может свободно распоряжаться всей суммой денег, хранящихся на депозитном счете |

| «Управляй» | рубли | 0,86% | 30 000 | три года | разрешается использовать сумму депозита без потери процентной части |

| доллары | 1,80% | 1 000 | |||

| евро | 7,31% | 1 000 | |||

| «Управляй-Онлайн» | рубли | 1,12% | 30 000 | три года | можно оформить вклад в режиме онлайн, разрешается свободно использовать сумму депозита |

| доллары | 2,60% | 1 000 | |||

| евро | 7,72% | 1 000 |

Как правильно выбрать депозитный вклад

Сбербанк предлагает достаточно широкую линейку разнообразных депозитов. Оформить вклады можно как в рублевом эквиваленте, так и в валюте. Стоит понимать, что доходность вкладов будет напрямую зависеть от длительности сбережений и суммы, положенной на счет. Поэтому при выборе самого подходящего депозита, следует обращаться внимание на следующие нюансы:

- валюта депозита;

- количество денежных средств, положенных на счет;

- возможность дополнительного пополнения баланса;

- разрешение на снятие процентов до окончания срока действия вклада;

- можно ли частично снимать и использовать сам вклад (без процентов);

- уровень начисляемой процентной ставки и сроки (каждый месяц, по окончании срока действия вклада, ежеквартально);

- возможность капитализации;

- имеется ли услуга автоматической пролонгации.

Некоторые виды депозитов от Сбербанка можно оформлять из персонального кабинета Сбербанка-Онлайн, что довольно удобно для клиентов.

Нюансы выбора депозитной карты

Если клиент планирует привязать свою банковскую карточку к открытому вкладу либо открыть пластик отдельно для вклада, и к такому выбору стоит подходить грамотно. В первую очередь рассмотреть возможность работы с депозитной сберкартой. То есть определить, для чего ее будет использовать владелец вклада: совершение покупок в обычных маркетах или онлайн-магазинах, проведение оплат за услуги связи, ЖКХ. Либо клиент планирует использовать карту в поездках или просто снимать с нее набежавшие проценты.

Затем проанализировать возможности будущего пластика на следующие нюансы:

- сроки изготовления (в день написания заявления либо есть возможность подождать определенное время);

- стоимость банковского обслуживания;

- возможность перевода на депозитный пластик иных начислений: зарплаты, пенсии, субсидии, дотации, стипендии и пр.;

- удобство оперирование карточкой при выездах за пределы страны, а также в других российских регионах;

- возможна ли привязка к депозитной сберкарте электронных кошельков;

- существующие ограничения на выдачу наличности;

- есть ли овердрафт (при этом отдельное внимание стоит уделить размеру начисляемых процентов за превышение установленной границы лимита);

- имеющиеся акции, льготы и скидки от Сбербанка;

- какие операции можно совершать при использовании пластика;

- можно ли оформить отдельные дополнительные сберкарты (для своих детей или родственников).

Выводы

Сбербанк разработал большое количество программ, направленных на оформление вкладов для населения. Среди обширной линейки таких предложений, каждый россиянин определенной категории (пенсионер, работающий, студент, любитель шопинга или интернет-покупок) сможет подобрать для себя наиболее подходящие условия и выбрать лучшую депозитную карточку.